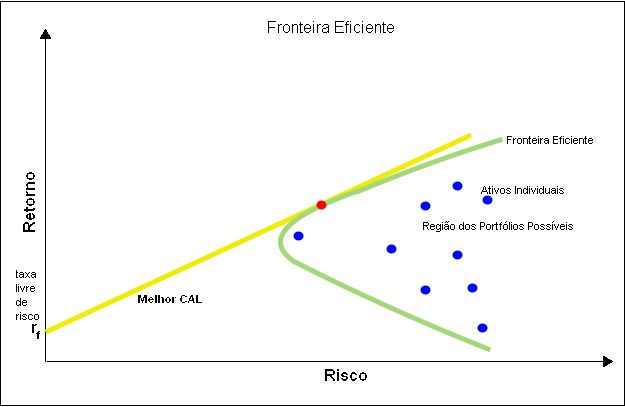

A fronteira eficiente é o conjunto de carteiras ótimas que oferecem o maior retorno esperado para um determinado nível de risco ou o menor risco para um determinado nível de retorno esperado. As carteiras que estão abaixo da fronteira eficiente são abaixo do ideal porque não fornecem retorno suficiente para o nível de risco. As carteiras que se agrupam à direita da fronteira eficiente são sub ótimas porque têm um nível de risco mais alto para a taxa de retorno definida.

Principais vantagens.

A fronteira eficiente compreende carteiras de investimentos que oferecem o maior retorno esperado para um determinado nível de risco.

Os retornos dependem das combinações de investimento que compõem a carteira.

O desvio padrão de um título é sinônimo de risco. A covariância mais baixa entre os títulos da carteira resulta em um menor desvio padrão da carteira.

A otimização bem-sucedida do paradigma retorno versus risco deve colocar uma carteira ao longo da linha de fronteira eficiente.

Carteiras ótimas que compõem a fronteira eficiente tendem a ter um maior grau de diversificação.

Compreendendo a fronteira eficiente.

A fronteira eficiente avalia os portfólios (investimentos) em uma escala de retorno (eixo y) versus risco (eixo x). A Taxa de crescimento anual composta (CAGR) de um investimento é comumente usada como o componente de retorno, enquanto o desvio padrão (anualizado) representa a métrica de risco. A teoria da fronteira eficiente foi introduzida pelo Prêmio Nobel Harry Markowitz em 1952 e é a pedra angular da moderna teoria de portfólio.

A fronteira eficiente representa graficamente as carteiras que maximizam os retornos para o risco assumido. Os retornos dependem das combinações de investimento que compõem a carteira. O desvio padrão de um título é sinônimo de risco. Idealmente, um investidor busca preencher a carteira com títulos que oferecem retornos excepcionais, mas cujo desvio padrão combinado é menor do que os desvios padrão dos títulos individuais. Quanto menos sincronizados os títulos (menor covariância), menor será o desvio padrão. Se essa combinação de otimização do retorno versus paradigma de risco for bem-sucedida, o portfólio deve se alinhar ao longo da linha de fronteira eficiente.

Uma das principais conclusões do conceito foi o benefício da diversificação resultante da curvatura da fronteira eficiente. A curvatura é essencial para revelar como a diversificação melhora o perfil de risco / recompensa da carteira. Também revela que há um retorno marginal decrescente ao risco. A relação não é linear. Em outras palavras, adicionar mais risco a uma carteira não gera um retorno igual. As carteiras ótimas que compõem a fronteira eficiente tendem a ter um maior grau de diversificação do que as sub ótimas, que normalmente são menos diversificadas.

Portfólio ideal

Uma suposição ao investir é que um maior grau de risco significa um maior retorno potencial. Por outro lado, os investidores que assumem um baixo grau de risco apresentam um baixo potencial de retorno. De acordo com a teoria de Markowitz, existe uma carteira ótima que poderia ser desenhada com um equilíbrio perfeito entre risco e retorno. A carteira ideal não inclui simplesmente títulos com os maiores retornos potenciais ou títulos de baixo risco. A carteira ideal visa equilibrar títulos com os maiores retornos potenciais com um grau aceitável de risco ou títulos com o menor grau de risco para um determinado nível de retorno potencial. Os pontos no gráfico de risco versus retornos esperados onde estão os portfólios ideais são conhecidas como fronteira eficiente.

Selecionando Investimentos

Suponha que um investidor que busca riscos use a fronteira eficiente para selecionar investimentos. O investidor selecionaria títulos que se situam na extremidade direita da fronteira eficiente. A extremidade direita da fronteira eficiente inclui títulos que se espera ter um alto grau de risco juntamente com um alto potencial de retorno, o que é adequado para investidores altamente tolerantes ao risco. Por outro lado, os títulos que ficam na extremidade esquerda da fronteira eficiente seriam adequados para investidores avessos ao risco.

Limitações

A fronteira eficiente e a teoria moderna de portfólio têm muitas suposições que podem não representar adequadamente a realidade. Por exemplo, uma das premissas é que os retornos dos ativos seguem uma distribuição normal. Na realidade, os títulos podem apresentar retornos que estão a mais de três desvios-padrão da média. Consequentemente, os retornos dos ativos seguem uma distribuição leptocúrtica ou uma distribuição de cauda gorda.

Além disso, Markowitz apresenta vários pressupostos em sua teoria, como que: i) os investidores são racionais e evitam o risco quando possível; ii) não há investidores suficientes para influenciar os preços de mercado; e iii) os investidores têm acesso ilimitado a empréstimos e empréstimos à taxa de juros livre de risco. No entanto, a realidade prova que o mercado inclui investidores irracionais e em busca de risco. Existem também grandes participantes do mercado que podem influenciar os preços de mercado e existem investidores que não têm acesso ilimitado a tomar empréstimos e/ou emprestar.